IS-LM-Modell

Das IS-LM-Modell (Investment-Saving / Liquidity preference-Money supply) ist ein Modell aus der Volkswirtschaftslehre und beschreibt das gesamtwirtschaftliche Gleichgewicht, das durch die Kombination der Gleichgewichts-Modelle zum realen Sektor (IS-Kurve, Gütermarkt) sowie zum monetären Sektor (LM-Kurve, Geldmarkt) entsteht. Bei der Erweiterung des Modells um die Zahlungsbilanz (ZZ-Kurve) spricht man vom Mundell-Fleming-Modell (auch IS-LM-ZZ-Modell). Für eine Erweiterung des Modells um ein Gleichgewicht im Arbeitsmarkt wurde das AS-AD-Modell entwickelt.

Geschichte

[Bearbeiten | Quelltext bearbeiten]Die Idee zum IS-LM-Modell entstand auf einer Konferenz der Econometric Society in Oxford im September 1936, also bereits 8 Monate nach dem Erscheinen der Allgemeinen Theorie der Beschäftigung, des Zinses und des Geldes von John Maynard Keynes. John R. Hicks veröffentlichte sein Papier zu dieser Konferenz im April 1937 unter dem Titel Mr. Keynes and the „Classics“: A Suggested Interpretation. Der 1937 nach Harvard berufene Alvin Hansen trug ebenfalls zum IS-LM-Modell bei und es wurde als Hicks-Hansen-Synthese in den USA gelehrt und von Paul A. Samuelson 1948 in seinem Bestseller-Lehrbuch Economics: An Introductory Analysis popularisiert. John Hicks selbst erklärte später seine Unzufriedenheit mit dem IS-LM-Modell,[1] das durch Schüler von Keynes wie Joan Robinson abgelehnt wurde, und bezeichnete es als „a classroom gadget“.[2]

Hicks hatte auch von Anfang an betont, dass das Geldangebot in der LM-Funktion nicht als konstant angenommen werden darf, weil die Verantwortlichen der Geldpolitik es vorziehen würden, die Geldmenge auszuweiten, um einen Anstieg der Zinsen zu verhindern.[3][4] Damit hängt die Elastizität der LM-Kurve eher von der Elastizität der Geldpolitik ab.

Obwohl das IS-LM-Modell an den Universitäten als keynesianisches Modell gelehrt wird, enthält es nicht wirklich die Erkenntnisse und Einsichten von Keynes, sondern es ist eine auch offiziell so bezeichnete Neoklassische Synthese und reduziert die Theorien von Keynes auf ein Allgemeines Gleichgewichtsmodell. Weil nach der Weltwirtschaftskrise das Ansehen von Klassik und Neoklassik ruiniert war, wurden einige Ansätze der Kritik von Keynes aufgegriffen, wie etwa dass Geld nicht neutral sei und der Arbeitsmarkt über längere Zeit nicht ins Gleichgewicht findet, um sie in die neoklassischen Vorstellungen einzubauen und dann als keynesianisches Modell dem Publikum zu präsentieren. Franco Modigliani behauptete gar in seinem Artikel Liquidity Preference and the Theory of Interest and Money (Econometrica, 1944), der einzige Unterschied zwischen Keynes und der klassischen Ökonomie wäre die Rigidität der Löhne.[5]

Joan Robinson bezeichnete die Vertreter des sogenannten Neokeynesianismus, also der Neoklassischen Synthese und des IS-LM-Modells, als Bastard-Keynesianer,[6] die sich zu Unrecht auf Keynes berufen würden.

Das Modell wird aktuell kritisiert,[7] weil die Notenbanken die Geldmenge nicht mehr beachten und das Modell nicht den für Investitionen entscheidenden Realzins behandelt. Als neues Standardmodell wird ein Keynesianisches Konsensmodell diskutiert,[8] in dem die Zentralbank nicht die Geldmenge steuert, sondern gemäß der Taylor-Regel den Zinssatz bestimmt.[9]

Hintergrund

[Bearbeiten | Quelltext bearbeiten]

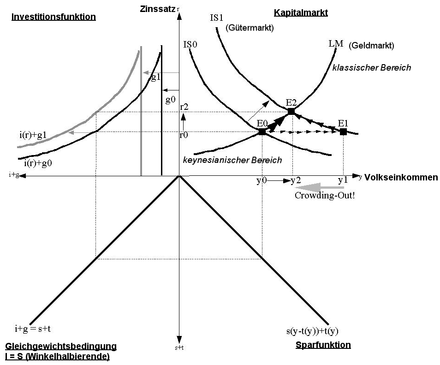

Das IS-LM-Modell befasst sich mit den Gesamtgrößen einer Volkswirtschaft. Entscheidend sind die Gleichgewichte auf dem Gütermarkt (gesamtwirtschaftliche Güternachfrage = gesamtwirtschaftliches Güterangebot = Volkseinkommen) sowie dem Geldmarkt (Geldnachfrage = Geldangebot). Die IS-Kurve repräsentiert eine Gütermarktgleichgewichtskurve. Als solche stellt sie alle Kombinationen von Zins (i) und Volkseinkommen (Y) dar, für die der Gütermarkt im Gleichgewicht ist. Die LM-Kurve ist eine Geldmarktgleichgewichtskurve und gibt alle Kombinationen von Zinssatz (i) und Volkseinkommen (Y) an, für die auf dem Geldmarkt ein Gleichgewicht besteht. Im Schnittpunkt der IS-Kurve mit der LM-Kurve besteht ein simultanes Gleichgewicht des Gütermarktes und des Geldmarktes und damit ein gesamtwirtschaftliches Gleichgewicht.

Dieser Gleichgewichtspunkt wird jedoch nur theoretisch erreicht, da es nach Keynes in der Praxis ständig Veränderungen gibt, die zu einer Verschiebung des Gleichgewichtpunktes führen. In dem IS-LM-Modell wird daher untersucht, welche Auswirkungen verschiedene Ungleichgewichte haben.

Definitionen

[Bearbeiten | Quelltext bearbeiten]Das IS-LM-Modell wird im neoklassischen Zusammenhang betrachtet, d. h., es wird von flexiblen Löhnen ausgegangen.

Gütermarktgleichgewicht (IS-Kurve):

- C: Privater Konsum

- Y: Volkseinkommen

- I: Investitionen in den Formeln wird oft „IS“ verwendet

- i: Zinssatz

- G: Staatskonsum

Die IS-Kurve hat eine negative Steigung, da die Investitionen (I) mit steigendem Zinssatz (i) abnehmen, womit der Gütermarkt nur bei einem niedrigeren Volkseinkommen (Y) im Gleichgewicht sein kann.

Geldmarktgleichgewicht (LM-Kurve):

- L: Geldnachfrage („L“ steht für Liquidity preference)

- Y: Volkseinkommen

- i: Zinssatz

- M: nominales Geldangebot („M“ steht für Money supply)

- P: Preisniveau

- reales Geldangebot

Die LM-Kurve hat eine positive Steigung, weil die Geldnachfrage (L) mit steigendem Volkseinkommen (Y) zunimmt. Mit der erhöhten Geldnachfrage kann der Geldmarkt jedoch nur bei einem höheren Zinssatz (i) im Gleichgewicht sein.

Wirkungsketten

[Bearbeiten | Quelltext bearbeiten]

Wenn der Staat auf dem Gütermarkt selbst als Nachfrager auftaucht, dann verschiebt sich die IS-Kurve nach rechts. Je nach Lage der LM-Kurve kann dies eine Steigerung des Volkseinkommens Y bedeuten. Diese Art von expansiver Fiskalpolitik kann über deficit spending initiiert werden.

Halten die Haushalte vermehrt Spekulationskasse (das ist die Geldhaltung, um bei günstigem Zins und Wertpapierkurs auf diese zurückgreifen zu können), dann wirkt das deficit spending wie eine Initialzündung der Wirtschaft. Das ist damit begründet, dass der Multiplikator (in diesem Fall der Staatsausgabenmultiplikator) in Gang gesetzt wird.

Die Wirkungsweise des Multiplikators ist simpel: Erhöht sich die Nachfrage (in diesem Fall vom Staat) auf dem Gütermarkt, dann steigt natürlich auch die Produktion. Wenn die Produktion steigt, dann benötigen die Unternehmer mehr Arbeitnehmer. Diese bekommen ein Gehalt, das sie teilweise konsumieren (abhängig von der marginalen Konsumneigung). Der dadurch zusätzliche Konsum initiiert eine weitere Ausweitung der Produktion, was bedeutet, dass wiederum erneut Arbeitskräfte benötigt werden, die ihrerseits wieder ein zu konsumierendes Gehalt beziehen.

Diese Idee der Staatsverschuldung geht nicht, wie vielfach angenommen auf Keynes, sondern auf Abba P. Lerner zurück. Keynes forderte hingegen zuvor gebildete Rücklagen. Da deficit spending (die Rechtsverschiebung der IS-Kurve) eine Verschuldung des Staates darstellt, sollte dieser, wenn die Wirtschaft blüht, durch die vermehrten Steuereinnahmen die Schulden wieder zurückzahlen (Surplus saving). Der Staat betreibt somit eine antizyklische Wirtschaftspolitik zur Glättung der Konjunkturschwankungen. Halten die Haushalte allerdings ausschließlich Transaktionskasse (das ist die Geldmenge, die zum Kauf von Gütern gebraucht wird), dann hat diese Politik aufgrund der vertikalen Lage der LM-Kurve zur Folge, dass nur der Zins steigt und das Volkseinkommen gleich bleibt. Diesen Zustand nennt man Crowding-out (Verdrängung privater Nachfrage, die infolge einer Staatsausgabenerhöhung nur dann eintreten kann, wenn die Staatsausgaben nicht zu den Sektoren im Inland fließen)[10][11].

Hicks-Diagramm

[Bearbeiten | Quelltext bearbeiten]Bei der Darstellung der IS-LM-Funktionen im 1. Quadranten handelt es sich um das sogenannte Hicks-Diagramm, das nach John R. Hicks benannt ist.

Modellerweiterung

[Bearbeiten | Quelltext bearbeiten]Das traditionelle IS-LM-Modell erklärt gesamtwirtschaftliche Gleichgewichte lediglich für geschlossene Volkswirtschaften und ohne Berücksichtigung des Arbeitsmarktes. Unter Berücksichtigung von Zahlungsbilanz-Zusammenhängen kann das Modell auch offene Volkswirtschaften modellieren. Hierzu wird es um eine dritte Kurve, die so genannte ZZ-Kurve erweitert. Diese stellt alle Kombinationen aus Zins und Einkommen dar, für die es zu einer ausgeglichenen Zahlungsbilanz kommt.

Kritik

[Bearbeiten | Quelltext bearbeiten]In der aktuellen Volkswirtschaftslehre wird das IS/LM-Modell wie auch das AS/AD-Modell inzwischen als eine veraltete Modellstruktur betrachtet, die aber noch immer in vielen Lehrbüchern zu finden ist. Man geht heute davon aus, dass eine Notenbank den Zins für das Zentralbankgeld festlegt und dabei ihr Inflationsziel einzuhalten bestrebt ist, ohne mit ihrer Geldpolitik eine größere Output-Lücke durch eine Rezession oder gar Depression zu verursachen.[12] Die Notenbank betreibt keine Geldmengenpolitik und der Zins für Zentralbankgeld ist kein Gleichgewichtszins an einem Geldmarkt, sondern wird von der Notenbank bestimmt. Nachfrage und Investition werden negativ vom Zinsniveau beeinflusst. Dabei ist vom Realzins auszugehen, während das IS/LM-Modell keinen Unterschied zwischen Nominalzins und Realzins kannte.

Bereits frühzeitig wurde die wirtschaftspolitische Anwendung des Modells kritisiert. So bleibt fraglich, ob eine staatliche Nachfragepolitik tatsächlich zu mehr Wirtschaftswachstum und einer Senkung der Arbeitslosigkeit führt. Dieser Effekt wird schwächer ausfallen, wenn Teile des zusätzlichen Einkommens von den Haushalten gespart werden, oder wenn Güter konsumiert werden, durch die kaum neue Arbeitsplätze entstehen. Dieses Problem erkannte auch Keynes schon und propagierte deshalb die Steigerung des staatlichen Konsums, der in arbeitsintensive Bereiche gelenkt werden kann.

Ein politökonomisches Problem resultiert, sofern die Bereitschaft zum Sparen in Blütezeiten zu gering ausfällt, weil sich diese nicht politisch vermitteln lässt. In diesem Fall führt das Modell in der Praxis häufig zu stetig wachsender Staatsverschuldung.

Axel Leijonhufvud und Robert W. Clower äußerten seit den 1960er Jahren grundsätzliche Kritiken an der Interpretation von Keynes’ General Theory, die Hicks mit dem IS-LM-Modell vorgelegt hatte.[13][14][15][16] Sie argumentierten, dass dieses als Erklärung von unfreiwilliger Arbeitslosigkeit inadäquat sei und wiesen darauf hin, dass Keynes die Bedeutung von Nicht-Gleichgewichtsphänomenen betont hätte, die im IS-LM-Modell nicht behandelt werden. Es gäbe auf einem Markt auch Kräfte, die destabilisierend wirken.[17][18] Leijonhufvud hält die Neoklassische Synthese daher für „vollkommen inkorrekt in ihrer Interpretation von Keynes.“[19]

Milton Friedman kritisierte, nach seiner Theorie des sogenannten Time lags, dass so viel Zeit zwischen dem Rückgang des Konsums und dem Wirken der staatlichen Nachfrageprogramme vergehe, dass sich die Konjunktur meist schon von alleine erholt hat und sich in einer Boomphase befindet. Durch den zusätzlichen staatlichen Konsum werde die Konjunktur überhitzt und es kommt zur Inflation.

Eine grundsätzlichere Kritik an den Modellannahmen wurde in den letzten Jahren von John B. Taylor und David Romer formuliert. Diese beiden Ökonomen stellen heraus, dass für Investoren die Realzinsen und nicht die nominalen Zinsen relevant sind. Daher wird die IS-Kurve in dem Modell nicht korrekt abgetragen (oder sollte mit der Inflationsrate verschoben werden). Insbesondere kritisieren sie aber die Annahme einer Geldmengenfixierung durch die Zentralbank. Realitätsnäher sei es, die Zentralbank durch eine Zinsregel zu beschreiben, die sogenannte Taylor-Regel. Die Zentralbank kann hierbei mit Hilfe ihrer Kreditvergabe an die Banken den nominalen und realen Zinssatz der Wirtschaft steuern. Sie agiert dabei mit dem Ziel einer Stabilisierung der Wirtschaft und erhöht den Realzins im Boom oder bei hoher Inflation und senkt ihn in der Rezession oder in der Deflation. Schwankungen der Geldmenge sind bei dieser Betrachtung nur noch eine Begleiterscheinung der Modellierung. Die Kritik lässt sich dadurch im Modell berücksichtigen, dass die LM-Kurve, die ein Gleichgewicht auf dem Geldmarkt beschreibt, durch eine solche Politikregel ersetzt wird.

Weblinks

[Bearbeiten | Quelltext bearbeiten]Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ John Hicks: „IS-LM“: An Explanation Source. In: Journal of Post Keynesian Economics. Vol. 3, No. 2, Winter 1980/81, S. 139–154

- ↑ John Hicks: „IS-LM“: An Explanation Source. In: Journal of Post Keynesian Economics. Vol. 3, No. 2, Winter 1980/81, S. 152

- ↑ John Hicks: Mr. Keynes and the „Classics“: A Suggested Interpretation. In Critical Essays. 1967, S. 140

- ↑ John Hicks: „IS-LM“: An Explanation Source. In: Journal of Post Keynesian Economics. Vol. 3, No. 2, Winter 1980/81, S. 150

- ↑ Antonella Rancan: Modigliani’s 1944 Wage Rigidity Assumption and the Construction of the Neoclassical Synthesis. 2012 (PDF; 434 kB)

- ↑ Joan Robinson: Review of Money, Trade and Economic Growth by H. G. Johnson. In: Economic Journal. 72, September 1962, S. 691

- ↑ David Romer: Keynesian Macroeconomics without the LM Curve. In: Journal of Economic Perspectives. Vol. 14, No. 2, Frühling 2000, S. 149–169 (PDF; 184 kB)

- ↑ Johann Graf Lambsdorff & Christian Engelen: Das Keynesianische Konsensmodell. In: WiSt – Wirtschaftswissenschaftliches Studium. Heft 8, August 2007, S. 387–394 (PDF; 642 kB)

- ↑ Wirtschaftswissenschaftliche Fakultät der Universität Passau: Abschied von der LM-Kurve ( vom 20. November 2013 im Internet Archive)

- ↑ Vgl. etwa Hans Gestrich: Neue Kreditpolitik (PDF; 652 kB), Stuttgart und Berlin 1936, S. 61: „Wenn die moderne Theorie vom Geld- und Kreditwesen etwas am Hergebrachten zu korrigieren hat, so ist es eine gewisse rein quantitative Betrachtungsweise, die sich daraus ergibt, daß die traditionelle Theorie sich den Kredit, der zur Verfügung gestellt werden kann, als einen starr begrenzten Vorrat vorstellt. Anhänger dieser Vorstellung können daher in Erstaunen geraten, daß am Höhepunkt einer Konjunktur, wenn die Menge sowohl des Bar- und Notenbankgeldes wie auch des auf Bankkredit beruhenden Giralgeldes stark vermehrt ist, der Zins hoch ist, während er am Ende einer Depression, wo die umlaufenden Barmittel und das Giralgeld durch Rückzahlungen und Konsolidierung verringert ist, der Zins niedrig ist.“

- ↑ Vgl. Wolfgang Stützel: Zum Einfluß der öffentlichen Verschuldung auf den Kapitalmarktzins. In: Staatsversochuldung Kontrovers. Köln 1981, S. 50 f (siehe auch: Auszug).

- ↑ Peter Bofinger: Grundzüge der Volkswirtschaftslehre. 3. Auflage. Pearson Studium, München 2011, S. 495

- ↑ Axel Leijonhufvud: On Keynesian economics and the economics of Keynes: a study in monetary theory. Oxford University Press, New York 1968.

- ↑ Axel Leijonhufvud: Über Keynes und den Keynesianismus : eine Studie zur monetären Theorie. Kiepenheuer & Witsch, Köln 1973.

- ↑ Brian Snowdon: Outside the Mainstream: an Interview with Axel Leijonhufvud, Northumbria University, 17. Mai 2002. Abgerufen am 1. Januar 2015.

- ↑ Robert W. Clower: The Keynesian Counter-Revolution: A Theoretical Appraisal. In: Frank Hahn, F.P.R. Brechling (Hrsg.): The Theory of Interest Rates. Macmillan 1965.

- ↑ Peter W. Howitt: A Dictionary Article on Axel Leijonhufvud’s On Keynesian Economics and the Economics of Keynes: A Study in Monetary Theory ( vom 7. September 2006 im Internet Archive). Brown University. 29. Januar 2002, S. 2. Abgerufen am 1. Januar 2015.

- ↑ Robert W. Clower, Axel Leijonhufvud: The Coordination of Economic Activities: A Keynesian Perspective. In: The American Economic Review 65(2), 1975, S. 182–188, JSTOR:1818850.

- ↑ „the neoclassical synthesis is utterly incorrect in its interpretation of Keynes“. Zitiert nach: Brian Snowdon: Outside the Mainstream: an Interview with Axel Leijonhufvud, Northumbria University, 17. Mai 2002, S. 7. Abgerufen am 1. Januar 2015.