BCG-Matrix

Die BCG-Matrix, auch Boston-I-Portfolio, ist ein Portfolio für das strategische Management von Unternehmen. Verschiedene Produkte oder Dienstleistungen eines Unternehmens werden in einer Matrix mit den Koordinaten relativer Marktanteil und Marktwachstum angeordnet und daraus Normstrategien entwickelt.

Allgemeines

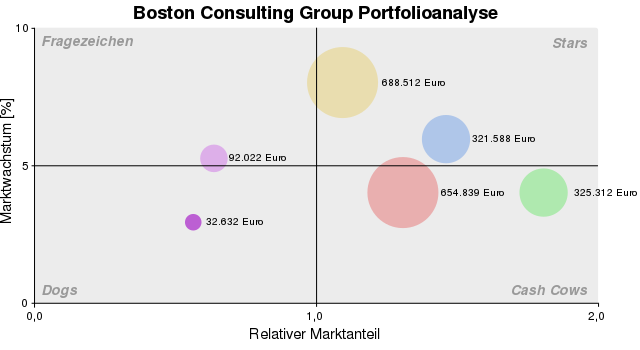

[Bearbeiten | Quelltext bearbeiten]Die BCG-Matrix ist nach der Boston Consulting Group (BCG) benannt, deren Gründer Bruce Henderson diese Matrix im Jahre 1970 entwickelte. Dieses Konzept soll den Zusammenhang zwischen dem Produktlebenszyklus und der Kostenerfahrungskurve verdeutlichen. Die Matrix wird häufig als Streu- oder Blasendiagramm visualisiert; die Fläche eines Kreises stellt dann den Umsatz des jeweiligen Produkts dar. Die Analyse kann mit gewöhnlichen Tabellenkalkulationsprogrammen durchgeführt werden. Auch webbasierte Lösungen sind verfügbar.

Normstrategien

[Bearbeiten | Quelltext bearbeiten]Die Produkte oder Geschäftseinheiten eines Unternehmens werden anhand ihrer Werte einem der vier Bereiche zugeordnet. Jeder Bereich verkörpert dabei eine Normstrategie. Sie soll eine gute Empfehlung zum weiteren Vorgehen geben. Der Lebensweg eines typischen Produktes verläuft vom Question-Mark über Star und Cash Cow zum Poor Dog. Es gibt auch Produkte, welche nicht diesem idealen Weg folgen. Viele Flops erreichen erst gar nicht den Star-Bereich. Ein imitierendes Produkt dagegen überspringt möglicherweise den Bereich des Question Marks.

- Die Question Marks (auch Fragezeichen, Nachwuchsprodukte oder Babys) sind die Newcomer unter den Produkten. Der Markt hat ein Wachstumspotenzial, die Produkte haben jedoch nur geringe relative Marktanteile. Das Management steht vor der Entscheidung, ob es investieren oder das Produkt aufgeben soll. Im Falle einer Investition benötigt das Produkt liquide Mittel, die es jedoch nicht selbst erwirtschaften kann. Eine typische Strategie-Empfehlung lautet: Selektion und eventuell eine offensive Penetrationsstrategie, um Marktanteile zu erhöhen.

- Die Stars sind die vielversprechendsten Produkte des Unternehmens. Sie haben einen hohen relativen Marktanteil in einem Wachstumsmarkt. Den Investitionsbedarf, der sich aus dem Marktwachstum ergibt, decken sie bereits mit eigenem Cash-Flow. Die Strategieempfehlung lautet: Investition, sowie eventuell eine Abschöpfungsstrategie, um Deckungsbeiträge zu erhöhen, ohne den Marktanteil zu gefährden.

- Die Cashcows (Melkkühe) haben einen hohen relativen Marktanteil in einem nur geringfügig wachsenden oder statischen Markt. Sie produzieren stabile, hohe Cash-Flows und können ohne weitere Investitionen „gemolken“ werden. Eine Festpreisstrategie oder Preiswettbewerbsstrategie ist angebracht.

- Die Poor Dogs sind die Auslaufprodukte im Unternehmen. Sie haben ein geringes Marktwachstum, manchmal sogar einen Marktschwund sowie einen geringen relativen Marktanteil. Spätestens sobald der Deckungsbeitrag für diese Produkte negativ ist, soll das Portfolio bereinigt werden (Desinvestitionsstrategie).

Über die Beurteilung der einzelnen Produkte anhand der Normstrategien hinaus soll auch das gesamte Portfolio betrachtet werden. Hierbei sei auf den statischen Finanzausgleich zu achten – die Produkte im Portfolio sollen sich gegenseitig stützen und finanzieren können. Ein Question Mark kann nur expandieren, wenn z. B. eine Cash Cow diese Erweiterung finanziert. Auch zukünftige Entwicklungen sind ersichtlich. So sollten die Produkte in den einzelnen Bereichen gleichmäßig vertreten sein – ein Unternehmen ohne Question-Marks hat kaum Chancen auf dem zukünftigen Markt.

Matrix

[Bearbeiten | Quelltext bearbeiten]Der Gedanke des Produktlebenszyklus geht durch die Abbildung des realen zukünftigen Marktwachstums auf der Ordinate ein. Das soll die Umweltdimension darstellen.

Auf der Abszisse dagegen wird der auf dem Erfahrungskurvenkonzept basierende relative Marktanteil (Verhältnis des eigenen Marktanteils zu dem des stärksten Konkurrenten) abgetragen. Er verkörpert die Unternehmensdimension und soll dem Gedanken Rechnung tragen, dass ein Unternehmen, welches im Vergleich zur Konkurrenz einen höheren Absatz aufweist, an Erfahrung gewinnt. Diese zusätzliche Erfahrung führt vor allem zu Kosten-Degressionen sowie zur Senkung des Marktrisikos.

Zur Aufteilung des Portfolios müssen Trennlinien gefunden werden. Für das Marktwachstum ergibt sich die Trennlinie aus dem zukünftigen Durchschnittswachstum der Branche bzw. dem Bruttoinlandsprodukt. Für den relativen Marktanteil wird meist ein Wert von 1,0 angenommen, ein anderer Wert ist allerdings auch möglich.

Beispiel

[Bearbeiten | Quelltext bearbeiten]

Das hier gezeigte Beispiel-Portfolio ist unausgewogen: Obgleich sich viele Produkte in den liquiditätsbringenden Bereichen befinden, fehlt es an Nachwuchsprodukten. Das Unternehmen wird mittel- bis langfristig Probleme mit seiner Stellung am Markt bekommen. Diese Erkenntnis ergibt sich sehr einfach mit einem Blick auf die Visualisierung der Produktumsätze durch die so genannten Bubbles. Hierin liegt ein wesentlicher Vorteil des Modells – der Überblick statischer Größen (in diesem Fall absolute Umsatzzahlen) im Rahmen der dynamischen Markt-Dimensionen.

Aus Sicht der Produktpolitik im Marketing empfiehlt es sich in diesem Beispiel, die vorhandenen Angebote im Bereich Poor Dogs entweder rasch zu eliminieren oder so stark neu auf den Markt zu bringen, dass sie mit geeigneter Marktkommunikation für den kommenden Markt vorbereitet werden können.

Eine solche Situation hat auch Auswirkungen auf das Unternehmensrating gemäß Basel II. So wirft das Unternehmen zwar derzeit hohe Deckungsbeiträge ab, damit ist jedoch nicht gesagt, dass die Kapitalisierung des Unternehmens auch rechtzeitig in die Produktinnovation investiert wird. Da bei einer Kreditanfrage die Unternehmensbewertung durch die Bank nach Basel II nur die statischen Leistungskennzahlen abfragt, ohne die Betrachtung einer dynamischen Ausschichtung des Produktportfolios, wird das Unternehmen aus vorliegendem Beispiel sowohl die EBIT-Analyse (EBIT: earnings before interest and tax) als auch die Wertschöpfungskennzahlen hervorragend darstellen können.

Das Problem bei einer Fremdkapitalfinanzierung ist allerdings die Werthaltigkeit des Engagements für die Zukunft und damit die Besicherung des Kredites mit zukünftig zu erwartenden Erfolgen. Banken, die sich auf eine Basel II-konforme Leistungsbeurteilung eingestellt haben, werden das strategische Risiko ihres Kunden in diesem Fall nicht erkennen. Das Unternehmen wird ggf. hohe Kredite zu günstigen Konditionen erhalten, ohne dass mittel- bis langfristig ein Folgeertrag im derzeitigen Portfolio zu erwarten ist. Sollte ein Unternehmen diesen Vorteil unmittelbar zur Finanzierung neuer Produkte nutzen, könnte der weitere Erfolg wiederum relativ einfach fremdfinanziert werden. Der Vorteil der BCG-Matrix liegt hier in der Abbildung derzeitiger und perspektivischer Potenziale des Unternehmens.

Kritik

[Bearbeiten | Quelltext bearbeiten]Die Relation zwischen Marktanteil und Rentabilität ist fraglich, da die Entwicklung des Marktanteils hohe Investitionen erfordern kann. Die PIMS-Studie hat allerdings einen Zusammenhang bestätigt. Darüber hinaus setzt der Ansatz ein fragwürdig hohes Gewicht auf das Marktwachstum und ignoriert das Potenzial rückläufiger Märkte. Die Matrix könnte daher nach unten, also für schrumpfende Märkte, um zwei Felder ergänzt werden: Unterlegene (Under Dogs, sinkendes Wachstum bei niedrigem Marktanteil) und Verlierer (Buckets, sinkendes Wachstum bei hohem Marktanteil).

Ein weiterer Kritikpunkt bezieht sich auf die Wachstumsrate des Marktes, welche im Modell der BCG als gegeben angesehen wird. Tatsächlich kann ein Unternehmen jedoch durch geeignete Marketingmaßnahmen das Marktwachstum positiv beeinflussen.

Als übliche Trennungslinie zwischen relativ niedrigem und relativ hohem Marktanteil gilt der Wert 1,0. Dies bedeutet, dass nur der Marktführer Stars und Cash-Cows in seinem Portfolio haben kann. Die Setzung der Werte für die Trennlinien (z. B. 1,0 für den relativen Marktanteil und 5 Prozent für das reale Marktwachstum) ist rein subjektiv. Sie muss in dem Bewusstsein erfolgen, dass andere Werte (z. B. 0,7 für den relativen Marktanteil oder 8 Prozent für das reale Marktwachstum) zu einer Verschiebung der Geschäftsfelder in einen anderen Quadranten des Portfolios führen können. Dies würde letztlich zu anderen Normstrategien führen.

Die Matrix ist lediglich eine Momentaufnahme und liefert keine Prognose, sondern bildet eine Grundlage für weitere Überlegungen.

Siehe auch

[Bearbeiten | Quelltext bearbeiten]- Eisenhower-Prinzip, eine 2×2-Entscheidungsmatrix

- Liste der Controllinginstrumente

Literatur

[Bearbeiten | Quelltext bearbeiten]- Baum, Heinz-Georg/Coenenberg, Adolf G./Günther, Thomas: Strategisches Controlling, 4. Aufl., Schäffer-Poeschel Verlag, Stuttgart 2006, ISBN 3-7910-2545-7 (Erklärung verschiedener Portfolios mit Beispielen)

- Geml, Richard/Lauer, Hermann: Marketing- und Verkaufslexikon, 4. Aufl., Poeschel-Verlag, Stuttgart 2008, ISBN 978-3-7910-2798-2

- Hahn, Dietger/Taylor, Bernhard (Hrsg.): Strategische Unternehmensplanung – strategische Unternehmensführung: Stand und Entwicklungstendenzen, 7. Aufl., Physica-Verlag, Heidelberg 1997, ISBN 3-540-23575-2, S. 342–353, S. 372–435

- Olbrich, Rainer: Marketing, Eine Einführung in die marktorientierte Unternehmensführung, 2., neubearb. Aufl., Berlin u. a. 2006, ISBN 3-540-23577-9

- Schneider, Dietram: Unternehmensführung und strategisches Controlling – Überlegene Instrumente und Methoden. 4. Aufl., Hanser Verlag, München 2005, ISBN 3-446-40428-7