Projektbewertung

Die Projektbewertung ist ein Teilgebiet des Corporate Finance und beinhaltet Methoden zur Wertermittlung eines Projektes im Unternehmen. Die dadurch entstehende Vergleichsmöglichkeit von mehreren alternativen Projekten gewährleistet eine optimale Vorbereitung von unternehmerischen Entscheidungen im Hinblick auf eine effiziente und risikogerechte Verteilung knapper Ressourcen im Unternehmen.

Es kann dabei zwischen einer kapitalmarktorientierten und einer risikogerechten Projektbewertung unterschieden werden. Bei der kapitalmarktorientierten Projektbewertung erfolgt die Bewertung mit Hilfe des Kapitalgutpreismodells (CAPM) anhand historischer Kapitalmarktdaten des Unternehmens. Bei der risikogerechten Projektbewertung werden im Rahmen einer Risikoanalyse alle relevanten Projektrisiken identifiziert und mittels Wahrscheinlichkeitsverteilungen quantitativ beschrieben. Dies ermöglicht es, im Anschluss mit Hilfe eines Modells den risikogerechten Wert eines Projektes zu ermitteln.

Eine Projektbewertung kann auch für ein Projektrating genutzt werden. Es ermöglicht externen Kapitalgebern, die erwarteten Verluste zu quantifizieren.

Grundlagen

[Bearbeiten | Quelltext bearbeiten]Die Projektbewertung und -auswahl erfolgt grundsätzlich vor dem Hintergrund des Nutzens des Projekts einerseits und der Begrenztheit von Ressourcen andererseits. Jedes Unternehmen hat nur eine limitierte Anzahl von Kapazitäten (Maschinen und Personal), Zeit und Kapital. Deshalb ist es nötig, dass Unternehmen eine Analyse über den Projektnutzen, den Projektbedarf an Ressourcen sowie über die verfügbaren Ressourcen im Unternehmen durchführen. Als Ergebnis kann eine Rangliste, die die Projekte priorisiert, aufgestellt werden. Anhand dieser Liste kann nun die Investitionsentscheidung getroffen werden, ob ein Projekt umgesetzt wird oder nicht.[1]

Auch ist die gegenseitige Einflussnahme verschiedener Projekte untereinander nicht zu vernachlässigen, um etwaige Synergieeffekte oder mögliche Engpässe zu erkennen. Aus diesem Grund werden in Projektportfolios verschiedene Projekte gebündelt betrachtet. Es ist außerdem essentiell, unterschiedliche Arten von Projekten umzusetzen, beispielsweise Projekte mit unterschiedlichen Risikoklassen, um eine ausgewogene Mischung innerhalb des Projektportfolios zu erhalten. Auch weichere Faktoren, wie beispielsweise die Eingliederung des Projektes in die strategische Ausrichtung des Unternehmens, müssen bei der Auswahl eines Projektes berücksichtigt werden. Das Projektportfoliomanagement setzt sich intensiver mit den letztgenannten Themen auseinander.

Schlussendlich legt eine korrekte Projektauswahl den Grundstein für den Erfolg des Projekts für das Unternehmen, noch vor einem erfolgreichen Projektmanagement.

Der weitere Artikel beschäftigt sich weniger mit der Begrenztheit an Ressourcen der Unternehmen, sondern mehr mit der Bestimmung der wirtschaftlichen Attraktivität eines Projekts. Diese kann mit unterschiedlichen Methoden zur Bestimmung der Wirtschaftlichkeit berechnet werden. Je nach Methode kann das Ergebnis zur Bewertung der Projekte variieren. In der Praxis wird häufig eine kapitalmarktorientierte Bewertung angewandt, die unterschiedliche Projektrisiken eher vernachlässigt, aber über den Kapitalwert die unterschiedlichen Zeitpunkte, zu denen Kosten und Gewinne anfallen, berücksichtigt.[2]

Kapitalmarktorientierte Projektbewertung

[Bearbeiten | Quelltext bearbeiten]Vorgehen

[Bearbeiten | Quelltext bearbeiten]Für die Durchführung eines Investitionsprojektes können Unternehmen finanzielle Mittel am Kapitalmarkt aufnehmen. Dies bietet den Vorteil, dass relativ kurzfristig hohe Summen zur freien Verfügung stehen, die in der Regel nicht aus den operativen Cash-Flows des Unternehmens abgeleitet werden können. Zum anderen kann durch den finanziellen Leverage-Effekt die Eigenkapitalrendite gehebelt werden, sofern das Fremdkapital zu günstigeren Konditionen aufgenommen werden kann als das Unternehmen an Gesamtkapitalrentabilität erzielt.

Die Finanzierungskonditionen stehen dabei in direktem Zusammenhang zur Bewertung der Kapitaldienstfähigkeit, die das Unternehmen mit der Durchführung des Investitionsprojektes erreicht. Da ein Projekt laut Definition einmalig stattfindet und eine Neuartigkeit aufweist, besitzt der Kapitalmarkt jedoch keinerlei bewertungsrelevante und objektive Informationen zum Projekt und zu den angeschlossenen Risiken. Um trotzdem eine Projektbewertung durchführen und eine Investitionsentscheidung treffen zu können, greifen die Entscheidungsträger im Unternehmen häufig auf das Capital Asset Pricing Model (CAPM) zurück. Ursprünglich war das CAPM für die Berechnung von Aktienrenditen gedacht, aufgrund seiner Einfachheit in der Anwendung wurde der Nutzungsbereich jedoch ausgeweitet.

Bei der Bewertung von Projekten mittels CAPM wird das Projektrisiko im Betafaktor zusammengefasst, der als Risikomaß die Standardabweichung der erwarteten Rendite abbildet. Da in der Realität kein vollkommener Kapitalmarkt vorherrscht, werden sämtliche Risiken des Projektes vom Kapitalmarkt geschätzt. Die Quantifizierung des Projektwertes erfolgt über die Anwendung der Discounted-Cashflow-Methode, die den Kapitalwert (net present value, NPV) ermittelt. Er berechnet sich durch die Diskontierung der erwarteten Cash-Flows des Projektes mit Hilfe des mittels CAPM errechneten Diskontierungszinssatzes. Die erwartete Rendite wird also auf Basis der Aktienrenditeschwankungen des Unternehmens errechnet.

Zur anschließenden Entscheidungsfindung werden häufig projektfinanzierungstypische Kennzahlen wie die Loan Life Cover Ratio (LLCR) berechnet, die den Kapitalwert des Projektes ins Verhältnis zum geliehenen Kapital setzt. Im Gegensatz zum Schuldendienstdeckungsgrad wird jedoch nicht nur das jeweilige Periodenergebnis betrachtet, sondern die Cash-Flows während der gesamten Projektlaufzeit.

Kritik

[Bearbeiten | Quelltext bearbeiten]Die kapitalmarktorientierte Projektbewertung mittels CAPM stellt heute die gängige Praxis zur Bestimmung des Kapitalwerts eines Projektes dar.[2] Sie bietet eine schnelle und einfache Möglichkeit für Entscheidungsträger, ein Projekt zu bewerten. Allerdings führt die Anwendung des CAPM aufgrund der engen Prämissen zu Schwächen bei der Anwendbarkeit. Insgesamt ergeben sich verschiedene Stärken und Schwächen des Ansatzes:

Stärken:

- Auch wenn (noch) nicht alle Informationen zu einem Projekt vorliegen kann ein Projektwert bestimmt und mit Alternativen verglichen werden.

- Durch eine Variation des Betafaktors lässt sich schnell eine Sensitivitätsanalyse durchführen.

- Einfach und verständlich in der Anwendung.

- Bei der Berechnung des Betafaktors (Risikomaß) wird von einem vollkommenen Kapitalmarkt ausgegangen. Dieser ist jedoch in der Realität nicht existent.

- Das CAPM baut auf Vergangenheitsdaten auf, mit Hilfe von historischen Daten werden Prognosen für die Zukunft getroffen.

- Der Kapitalmarkt besitzt zudem weniger Informationen zu den Risiken eines Projekts als die Unternehmensführung (Informationsasymmetrie)

- Sobald keine Kapitalmarktdaten vorhanden sind (z. B. bei nicht börsennotierten Unternehmen) gibt es Unklarheiten bei der Bewertung.

- Das CAPM berücksichtigt nur die im Betafaktor determinierten, systematischen Risiken (z. B. Konjunktur). Die individuellen Projektrisiken finden keine Beachtung.

- Der Ansatz erlaubt Bewertungs- und Manipulationsspielraum.[5]

Insgesamt lässt sich festhalten, dass durch die kapitalmarktorientierte Projektbewertung mittels des CAPM die individuellen Projektrisiken nur in geringem Umfang einfließen. Empirische Studien haben gezeigt, dass sich die erreichten Renditen nicht mit Hilfe des CAPM erklären ließen.[6] Folglich liefert der CAPM-Ansatz keinen verlässlichen Ansatz zur Bewertung der Vorteilhaftigkeit eines Projektes. Für eine qualifiziertere Projektbewertung ist eine risikogerechte Projektbewertung vonnöten, die alle Risiken eines Projektes berücksichtigt.

Risikogerechte Projektbewertung

[Bearbeiten | Quelltext bearbeiten]Vorgehen

[Bearbeiten | Quelltext bearbeiten]Die Grundidee einer risikogerechten Projektbewertung ist es, den Projektwert nicht anhand historischer Kapitalmarktdaten zu ermitteln, sondern vielmehr aus dem aggregierten Ertragsrisiko abzuleiten.

Eine Projektentscheidung ist immer eine Entscheidung unter Unsicherheit. Dies liegt zum einen an der Einmaligkeit von Projekten und zum anderen an der Tatsache, dass entscheidungsrelevante Projektgrößen (z. B. Höhe, Zeitpunkt und Eintritt von Zahlungen) nicht mit hundertprozentiger Sicherheit vorhergesagt werden können. Um eine qualifizierte Projektentscheidung treffen zu können, müssen bei der Projektbewertung sämtliche vorhandenen Informationen und alle relevanten Risiken berücksichtigt werden. Als Risiko gilt dabei grundsätzlich die Möglichkeit, von einem Planwert abzuweichen. Dies ist der entscheidende Unterschied zur kapitalmarktorientierten Projektbewertung. In der risikogerechten Projektbewertung werden die Risikomaße aus dem Projekt selbst und seinen erwarteten Zahlungen hergeleitet.

Zunächst sind alle relevanten Risiken für das Projekt zu identifizieren, sowohl positive (Chancen) als auch negative (Gefahren). Da diese Risiken häufig in Relation zueinanderstehen und sich auf die gleiche Zielgröße (dem Projektertrag) auswirken, wird im Rahmen einer Risikoaggregation ein Rechenmodell aufgestellt, das sämtliche Risiken als Inputparameter erfasst. Dieses Modell wird dann mit Hilfe einer Monte-Carlo-Simulation ausgewertet.[7]

Nach dem alle Inputparameter identifiziert sind, müssen diese bewertet werden. Ausgangspunkt jedes Inputparameters ist deren erwarteter Wert. Da dieser Wert jedoch nicht unbedingt sicher ist, werden Bandbreiten angegeben, um eine Scheingenauigkeit zu vermeiden.[8] Hierfür werden zunächst Informationen über die Verteilung der Inputparameter gesammelt, z. B. durch Expertenschätzungen oder einer Analyse des Kapitalmarkts. Mit Hilfe dieser Informationen werden den Inputparametern geeignete Wahrscheinlichkeitsverteilungen zugeordnet (z. B. Normalverteilung, Dreiecksverteilung, Gleichverteilung)[9], wodurch eine Abbildung asymmetrischer Risiken ermöglicht wird, z. B. bei deutlich mehr und schwerwiegender Gefahren gegenüber den Chancen.

Mit Hilfe der Monte-Carlo-Simulation kann nun eine beliebige Anzahl an Zukunftsszenarien für das aufgestellte Modell abgebildet und die Gesamtrisikoposition berechnet werden. Die Inputparameter variieren in jeder einzelnen Simulation, sodass der Projektwert (z. B. Ertrag als Zielgröße) ständig neu errechnet wird. Nach einer hinreichend hohen Anzahl an Durchläufen ergibt sich eine Häufigkeitsverteilung für die Zielgröße. Diese Verteilung kann abschließend hinsichtlich verschiedener Kriterien analysiert werden (z. B. Erwartungswert, Standardabweichung, Verlustwahrscheinlichkeit).

Kritik

[Bearbeiten | Quelltext bearbeiten]Die risikogerechte Projektbewertung kann insgesamt als vorteilhafter und genauer als die kapitalmarktgerechte Projektbewertung angesehen werden. Dennoch bestehen an dieser Methode, neben den Stärken, einige Kritikpunkte:

Stärken:

- Risiken werden miteinbezogen, sodass Manager oder Entscheidungsträgerinnen besser die Sinnhaftigkeit des Projekts beurteilen können.

- Außerdem können mithilfe der Risiken und der Sensitivitätsanalyse kritische Engpässe innerhalb oder außerhalb des Projekts ermittelt werden.

Schwächen:

- Eine Schwierigkeit entsteht durch die Beachtung und Miteinberechnung der Risiken des Projekts. Es resultiert das Problem, dass die Risiken möglichst genau beziffert werden sollten. Dies ist jedoch problematisch, da die Eintrittswahrscheinlichkeiten der Ereignisse immer einer gewissen Unsicherheit unterliegen. Deshalb ist es schwierig genaue Werte bzw. Wertebereiche für die Wahrscheinlichkeiten festzulegen. Das Ergebnis der Bewertung des Projekts wird letztendlich durch die eingangs definierten Wahrscheinlichkeiten, die unter Annahmen festgelegt werden, bestimmt. Somit kann die Prognosegüte der Projektbewertung lediglich insoweit verbessert werden, wie die Wahrscheinlichkeiten korrekt bestimmt werden können.[10]

- Analog dazu verhält es sich mit der Art der Wahrscheinlichkeitsverteilung (z. B. Normalverteilung, Dreiecksverteilung etc.). Sie muss ebenfalls festgelegt werden und hat Einfluss auf das Ergebnis.[10]

- Aus den ersten beiden Punkten ergibt sich die Gefahr durch Manipulation des Erstellers. Er kann die Projektbewertung, durch Anpassung von Annahmen und Wahrscheinlichkeiten, stark beeinflussen.

- Ein weiterer Kritikpunkt besteht in der Interpretation und der Auswertung der Ergebnisse. Bei der risikogerechten Projektbewertung wird mithilfe der Monte Carlo Simulation kein exakter Wert ausgegeben, sondern ein breiter Wertebereich mit unterschiedlichen Wahrscheinlichkeiten. Dies könnte eine Entscheidung ob ein Projekt umzusetzen ist oder eine Entscheidung zwischen unterschiedlichen Projekten erschweren. Projekte könnten gleichzeitig hohe Gewinnchance aber auch hohe Verlustchancen aufweisen. Manager könnten nun mehr dazu tendieren, vermehrt risikoreiche oder risikoarme Projekte umzusetzen. Ursache ist, dass viele Entscheidungsträger entweder risikoavers oder risikofreudig sind, und nun nicht immer ein Projekt klar besser bewertet ist als andere.[11]

- Weiterhin ist die Erstellung einer risikogerechten Projektbewertung mit einem größeren Aufwand, als die Erstellung einer kapitalmarktgerechten Projektbewertung, verbunden.

Beispiel

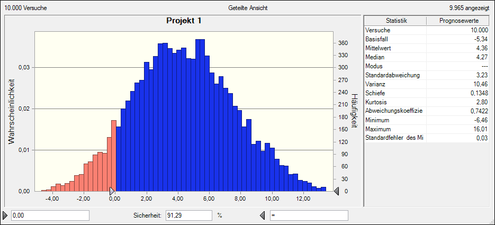

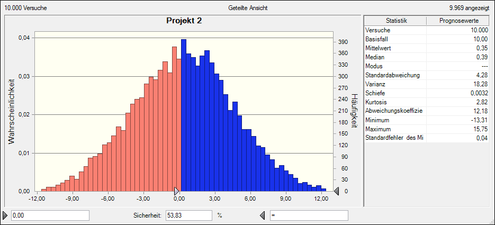

[Bearbeiten | Quelltext bearbeiten]Die P AG hat sich für mehrere Umweltprojekte im Raum Dresden beworben. Für zwei Projekte hat die AG einen Zuschlag bekommen. Um die Wirtschaftlichkeit zu beurteilen, analysiert die PM AG die Projekte mit Hilfe der Risikoaggregation. Dabei werden 10.000 Szenarien erstellt unter Anwendung der Monte-Carlo-Simulation. Bei den Umwelteinflüssen wurde eine Dreiecksverteilung unterstellt. (n = 10.000)

-

Beispiel einer Risikoaggregation (Projekt 1)

-

Beispiel einer Risikoaggregation (Projekt 2)

In den Beispielbildern ist eine GuV dargestellt. Die Annahmen bzw. Umwelteinflüsse stellen die Parameter für die Monte-Carlo-Simulation dar und lassen den Gewinn vor Steuern je nach Szenario variieren. In der zweiten Hälfte der Bilder wurden drei Szenarien (Worst-Case, Base-Case sowie Best-Case) ausgewählt und mit den jeweiligen Auswirkungen auf den Gewinn dargestellt.

Die folgenden Häufigkeitsdiagramme wurden mit Crystall Ball ermittelt:

-

Häufigkeitsdiagramm Monte-Carlo-Simulation Projekt 1

-

Häufigkeitsdiagramm Monte-Carlo-Simulation Projekt 2

Ergebnisanalyse

Projekt 1 stellt aus Wirtschaftlichkeitsgründen das sinnvollere Projekt dar, weil unter Betrachtung aller Risiken mit einer Sicherheit von 91,29 % der Gewinn vor Steuern größer gleich 0 ist. Für Projekt 2 konnte bei lediglich 53,83 % der Durchläufe ein Gewinn größer gleich 0 erzielt werden. Der maximale Verlust liegt für Projekt 1 bei 6,46 GE und ist somit niedriger als bei Projekt 2 mit 13,31 GE. In den Durchläufen bei Projekt 1 konnte ein Maximum von 16,01 GE erzielt werden bei Projekt 2 jedoch nur 15,75 GE. Projekt 1 ist damit Projekt 2 vorzuziehen.

-

Tornadochart Projekt 1

Die Y-Achse repräsentiert die drei Risiko-Faktoren, die maßgeblich Einfluss (absteigend sortiert) auf den Gewinn vor Steuern haben. Die Variablen mit der breitesten Streuung, die zugleich den größten Einfluss auf das Ergebnis hat, ist die Variable „neue Tarifverhandlung“. Die Zahlen neben den einzelnen Balken zeigen den minimalen sowie maximalen Wert abseits des Base-Case der jeweiligen Variable an. Da alle drei Variablen Kostenpositionen darstellen, haben sie einen negativen Einfluss auf das Ergebnis. Das Ergebnis bei Projekt 1 wird im Wesentlichen durch die beiden Parameter Unwetter sowie die neuen Tarifverhandlungen getrieben. Kommt es hier also zu bedeutsamen Änderungen bzw. gesteigerten Kosten, wird der Gewinn vor Steuern stärker zu Ungunsten von Projekt 1 beeinflusst als es bei einer maximalen Schwankung der Materialkosten der Fall wäre. Die beiden erst genannten Parameter sollten vom Unternehmen daher besonders im Auge behalten und ggf. Gegenmaßnahmen zur Eindämmung von Worst-Case-Szenarien einkalkuliert werden. Eine ähnliche Analyse kann mit Hilfe einer Sensitivitätsanalyse erstellt werden.

Projektrating

[Bearbeiten | Quelltext bearbeiten]Das Ergebnis der Projektbewertung kann nicht zur Investitionsentscheidung innerhalb eines Unternehmens genutzt werden, sondern auch für die Bestimmung der Kapitaldienstfähigkeit der Projektgesellschaft und der erwarteten Verluste externer Kapitalgeber. Die Kapitaldienstfähigkeit beschreibt die zukünftige Fähigkeit der Projektgesellschaft zur vollständigen und termingerechten Rückzahlung von Kapital an die externen Gläubiger, die die Finanzierung des Projektes gestellt haben.

Das Projektrating stellt die 1-Jahres-Ausfallwahrscheinlichkeit der Projektgesellschaft dar, also die Wahrscheinlichkeit, dass die Projektgesellschaft innerhalb eines Jahres illiquide wird und die fälligen Kreditzahlungen nicht leisten kann. Es drückt damit die erwarteten Verluste für (potentielle) Fremdkapitalgeber aus. Eine Projektbewertung kann somit aus zwei verschiedene Perspektiven erfolgen:

- aus der Perspektive der Eigentümer

- aus der Perspektive der Kreditgeber

Das Projektrating selbst ist ergibt sich aus der Wahrscheinlichkeit eines Ausfalls (Schuldnerverzug) der Projektgesellschaft und der Realisierungsquote. Ein Ausfall der Projektgesellschaft kann sich ergeben, wenn aufgrund von unerwartet ausbleibenden Zahlungsströmen eine Überschuldung eintritt und nicht genügend Eigenkapital zur Kompensation verfügbar ist. Mit Hilfe der Auswahrscheinlichkeit und der Realisierungsquote kann nun der erwartete Verlust für Fremdkapitalgeber berechnet werden:[8]

Siehe auch

[Bearbeiten | Quelltext bearbeiten]Literatur

[Bearbeiten | Quelltext bearbeiten]- Richard Guserl, Helmut Pernsteiner: Handbuch Finanzmanagement in der Praxis. 2004.

- Victor Platon, Andreea Constantinescu: Monte Carlo Method in Risk Analysis for Investment Projects. Hrsg.: Procedia Economics and Finance, Nr. 15, 2014, S. 393–400.

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Norbert Kauba, Gerhard Dittler: Nutzenbewertung von Projekten. Hrsg.: Controlling - Zeitschrift für erfolgsorientierte Unternehmenssteuerung. Band 13, Nr. 2, 2001, S. 96 f.

- ↑ a b Werner Gleißner: Risikoanalyse und Replikation für Unternehmensbewertung und wertorientierte Unternehmenssteuerung. Hrsg.: WiSt. C.H. Beck, Vahlen, 2011, S. 346.

- ↑ T. Sonntag: Unternehmensbewertung mittels Barwertverfahren - Eine kurze Kritik. 8. Juni 2017, abgerufen am 20. Juni 2020.

- ↑ W. Gleißner, T. Berger: Einfach lernen! Risikomanagement. Hrsg.: Ventus Publishing ApS. 2012, ISBN 978-87-7681-977-4, S. 10.

- ↑ S. Fink: Bewertungsprobleme bei der Verschmelzung von Genossenschaften. Hrsg.: Forschungsinstitut für Genossenschaftswesen. 2008, ISBN 978-3-924677-36-7, S. 219–220.

- ↑ Werner Gleißner: Kapitalmarktorientierte Unternehmensbewertung: Erkenntnisse der empirischen Kapitalmarktforschung und alternative Bewertungsmethoden. In: Corporate Finance. Nr. 4, 7. April 2014, S. 162.

- ↑ Werner Gleißner: Risikobewertung für Investitionen: Bestimmung risikogerechter Finanzierungsstrukturen und Renditeanforderungen durch Simulationen. In: Der Controlling-Berater - Investitions- und Projektcontrolling. Band 30. Haufe-Lexware-Verlag, 2013, S. 213–236.

- ↑ a b Werner Gleißner: Quantifizierung komplexer Risiken - Fallbeispiel Projektrisiken. In: Risikomanager. Nr. 22. Bank-Verlag, Köln 2014, S. 1, 7–10.

- ↑ P. Krebs, N. Müller, S. Reinhardt, H. Schellmann, M. von Bredow, G. Reinhart: Ganzheitliche Risikobewertung für produzierende Unternehmen. In: Zeitschrift für wirtschaftlichen Fabrikbetrieb. Nr. 3, 2009, S. 174–181.

- ↑ a b David Blanchett, Wade Pfau: The Power and Limitations of Monte Carlo Simulations. The Vanguard Group, 2014, abgerufen am 17. Juli 2018.

- ↑ Fred Wagner: Risikopräferenz - Ausführliche Definition. In: Gabler Wirtschaftslexikon. 2018, abgerufen am 17. Juli 2018.