Rückkaufvereinbarung

| Zinssatz | Höhe |

|---|---|

| Europäische Zentralbank (gültig ab: 23. Oktober 2024) | |

| Einlagesatz (deposit facility rate) | 3,25 % |

| Hauptrefinanzierungssatz (main refinancing operations rate) | 3,40 % |

| Spitzenrefinanzierungssatz (marginal lending facility rate) | 3,65 % |

| Schweizerische Nationalbank (gültig ab: 27. September 2024) | |

| SNB Leitzins | 1,00 % |

| Federal Reserve System (gültig ab: 19. September 2024) | |

| Federal-Funds-Rate-Zielband | 4,75 bis 5,00 % |

| Primary Credit Rate | 5,00 % |

| Bank of Japan (gültig ab: 1. August 2024) | |

| Overnight Call Rate | 0,25 % |

| Bank of England (gültig ab: 1. August 2024) | |

| Official Bank Rate | 5,00 % |

| Chinesische Volksbank (gültig ab: 22. Juli 2024) | |

| Diskontsatz (one-year lending rate) | 3,35 % |

| Reserve Bank of India (gültig ab: 8. Februar 2023) | |

| Repo rate | 6,50 % |

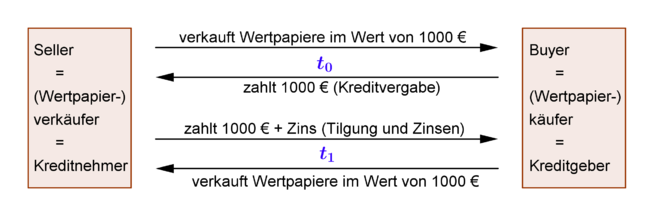

Eine Rückkaufvereinbarung oder Repo (Abkürzung von englisch repurchase operation, englisch auch als repurchase agreement bezeichnet) ist eine Finanztransaktion, die den gleichzeitigen Verkauf und späteren Rückkauf eines Gutes (in der Regel eines Wertpapieres) kombiniert. Dabei handelt es sich um ein echtes Pensionsgeschäft, bei dem während der Laufzeit das Eigentumsrecht des Verkäufers am Gut auf den Käufer übergeht. Die Rückkaufvereinbarung ist ein kurzfristiges Finanzierungsinstrument mit einer Laufzeit von im Allgemeinen zwischen einem Tag (dann auch als Übernacht-Repo, englisch overnight repo, bezeichnet) und einem Jahr.

Die Rückkaufvereinbarung wird – besonders in der Bilanzierungssicht – beim Verkäufer des Gutes auch als „echtes Repogeschäft“, beim Käufer als „unechtes“ oder „inverses Repogeschäft“ (englisch reverse repo) bezeichnet.

Struktur

[Bearbeiten | Quelltext bearbeiten]Die Rollen der beiden Vertragspartner sind wie folgt:

- Pensionsgeber = Kreditnehmer = Verkäufer

- Pensionsnehmer = Kreditgeber = Käufer.

Bei einer Rückkaufvereinbarung verpflichtet sich der Pensionsgeber, dem Pensionsnehmer Vermögensgegenstände – in der Regel Anleihen – gegen Erhalt einer vereinbarten Geldsumme zu überlassen und bei Laufzeitende gegen Rückzahlung der vereinbarten Summe plus Zinsen wieder zurückzunehmen. Da sich der Pensionsnehmer verpflichtet, identische Wertpapiere am Laufzeitende zu liefern, handelt es sich hierbei um ein echtes Wertpapierpensionsgeschäft.

Rückkaufvereinbarungen sind Bestandteil des Geldmarkts und dienen institutionellen Anlegern, vorrangig Banken, zur Beschaffung von Liquidität im Interbankenhandel sowie bei Zentralbanken im Rahmen von Offenmarktgeschäften. Daneben werden kurzfristige Rückkaufvereinbarungen von Instituten, in deren Sitzstaaten es eine risikounabhängige Eigenkapitalkennziffer (Leverage Ratio) gibt, vielfach dazu genutzt, zum Meldezeitpunkt die Bilanzsumme abzusenken, um so die Eigenkapitalanforderungen ebenfalls zu senken (Bilanzkosmetik).[1]

Preisberechnung

[Bearbeiten | Quelltext bearbeiten]Der zum Transaktionsbeginn zu zahlende Kaufpreis entspricht dem Marktwert des zugrundeliegenden Wertpapiers (aktueller Kurs zuzüglich Stückzinsen) abzüglich eines Sicherheitsabschlages („Haircut“).

Der Rücknahmepreis errechnet sich aus dem Kaufpreis zuzüglich vereinbarter Zinsen (der zugehörige Zinssatz wird Reposatz genannt), die von der Qualität des Wertpapiers abhängig sind. Die Zinsen werden p. a. (pro anno; pro Jahr) mit 365 Tagen berechnet.

Nachschusspflicht

[Bearbeiten | Quelltext bearbeiten]Sollte der Wert des Wertpapiers sinken, besteht eine Nachschusspflicht (englisch „Margin Call“ oder „Variation Margin“).

Der Sicherheitsabschlag (englisch Haircut) vom Marktwert zu Transaktionsbeginn dient dem Schutz gegen Preisrückgänge der Anleihe. Wird bei börsentäglicher Neubewertung des Wertes der Anleihe ein Preisrückgang bis unter den Kaufpreis festgestellt, kann der Käufer den Nachschuss einfordern; der Verkäufer kann diesen durch eine zusätzliche Nachlieferung der Anleihe oder einen Barausgleich erstatten.

Bei Preissteigerungen verhält es sich umgekehrt – hier wird der Käufer nachschusspflichtig.

Reposatz

[Bearbeiten | Quelltext bearbeiten]Aufgrund der Bereitstellung der Sicherheit liegen Reposätze allgemein unter den laufzeitkongruenten Zinssätzen für unbesicherte Kredite.

Zu den Beweggründen für Repo-Geschäfte gehören kurzfristige Liquidität, besicherte Geldanlage, günstige Kreditzinsen und Zinsspekulation.

Beim Rückkauf der Anleihen durch den Verkäufer erhält der Käufer die Zinsen (Reposatz) für den von ihm gewährten Kredit, die sich ausschließlich auf den identischen Kauf- und Verkaufspreis der Anleihe für die Zeit der Überlassung beziehen (dessen Höhe war der Marktwert zum Kauftermin abzüglich des als „Haircut“ bezeichneten Sicherheitsabschlags). Die Stückzinsen aus der Anleihe stehen dem Verkäufer zu. Damit kann der Reposatz als Preis für die Liquiditätsbereitstellung verstanden werden.

Arten

[Bearbeiten | Quelltext bearbeiten]Man unterscheidet nach der Spezifizierung der zur Besicherung (englisch collateral) verwendeten Wertpapiere zwei Arten von Rückkaufvereinbarungen, denen eine jeweils unterschiedliche Motivation zugrunde liegt:

Allgemeine Rückkaufvereinbarung

[Bearbeiten | Quelltext bearbeiten]Bei der Allgemeinen Rückkaufvereinbarung (englisch general collateral repo) steht die Beschaffung kurzfristiger Liquidität im Vordergrund. Es spielt hierbei keine Rolle, welches Wertpapier als Sicherheit dient, solange es gewissen Qualitätsanforderungen hinsichtlich Schuldnerbonität, Marktliquidität und Emissionswährung genügt. Aufgrund der übersichtlichen Bedingungen lassen sich Repos dieser Art leicht standardisieren; ihr Marktanteil liegt bei rund 70 % aller getätigten Rückkaufvereinbarungen. Die hohe Qualität der zugrunde liegenden Sicherheiten ist dafür verantwortlich, dass der Reposatz in der Regel unter dem Geldmarktzinssatz liegt.

Spezielle Rückkaufvereinbarung

[Bearbeiten | Quelltext bearbeiten]Bei der Speziellen Rückkaufvereinbarung (englisch special collateral repo) steht, der Wertpapierleihe ähnlich, die Beschaffung eines bestimmten Wertpapiers im Vordergrund. Dieses wird entsprechend im Vertragstext konkret festgelegt.

Markt

[Bearbeiten | Quelltext bearbeiten]Die Europäische Zentralbank akzeptierte bis zur Finanzkrise für ihre Rückkaufsvereinbarungen oder Refinanzierungsgeschäfte von den Banken keine Wertpapiere mit einem Rating schlechter als A- (in der Bezeichnung von Standard & Poor’s). Im Zuge der Krise wurde dieses Kriterium gelockert.[2] Akzeptiert werden seitdem Wertpapiere mit einem Investmentgrade-Rating (BBB- bzw. Baa3 in der Bezeichnung von Moody’s), wobei schlechtere Ratings zu stufenweise höheren Sicherheitsabschlägen führen.[3]

Besteuerung

[Bearbeiten | Quelltext bearbeiten]Echte und inverse Repo-Geschäfte unterliegen als Finanzierungsgeschäfte nicht der Umsatzsteuer. Zur Abgrenzung zu Sell-and-buy-back-Geschäften hat die International Capital Market Association (ICMA) eine Vertragsvorlage erarbeitet.

Siehe auch

[Bearbeiten | Quelltext bearbeiten]Literatur

[Bearbeiten | Quelltext bearbeiten]- Moorad Choudhry: An Introduction to Repo Markets. Wiley, Chichester 2006, ISBN 978-0-470-01756-2.

- Moorad Choudhry: The Repo Handbook. 2. Auflage. Butterworth-Heinemann, Oxford 2010, ISBN 978-0-7506-8159-9.

- Jürgen Wagenmann: Wertpapierpensionsgeschäfte. Das überlegene Refinanzierungsinstrument. Centaurus, Pfaffenweiler 1991, ISBN 3-89085-560-1.

- Roger Wechsler: Das Repo-Geschäft. Eine Innovation am Schweizer Finanzmarkt. 2. Auflage. Schweizerische Bankiervereinigung, Basel 1998 (Online-Version ( vom 30. Januar 2012 im Internet Archive) [PDF]).

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Financial Times Deutschland, 17. Juni 2010, S. 16.

- ↑ tagesschau.de: EZB kommt spanischen Banken entgegen. Abgerufen am 9. Dezember 2016.

- ↑ EZB: Collateral Eligibility Requirements: A Comparative Study Across Specific Frameworks (PDF; 1014 kB); abgerufen am 9. Dezember 2016.