Betriebsausgabe

Betriebsausgaben sind – steuerrechtlich betrachtet – Aufwendungen, die durch den Betrieb veranlasst sind (§ 4 Abs. 4 EStG).

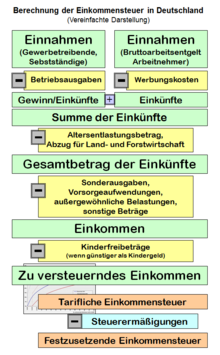

Die Aufwendungen sind einem Betrieb zuzuordnen und können somit nur im Zusammenhang mit Einkünften aus Land- und Forstwirtschaft, aus Gewerbebetrieb und aus selbständiger Arbeit anfallen. Im Rahmen dieser Gewinneinkunftsarten mindern die Betriebsausgaben den Gewinn.

Betriebliche Veranlassung[Bearbeiten | Quelltext bearbeiten]

Eine Ausgabe ist betrieblich veranlasst, wenn sie objektiv mit dem Betrieb zusammenhängt und subjektiv dem Betrieb zu dienen bestimmt ist.[1] Art und Höhe der Betriebsausgaben bestimmt der Steuerpflichtige grundsätzlich selbst; die betriebliche Veranlassung hängt nicht davon ab, ob die Aufwendungen notwendig, üblich und zweckmäßig sind.[2] Beispielsweise ist auch Sponsoring trotz unklaren Erfolgs als Betriebsausgabe abzugsfähig. Allerdings kann Fehlen von Üblichkeit, Erforderlichkeit und Zweckmäßigkeit Anlass zur Prüfung sein, ob die private Veranlassung der Aufwendungen nicht doch so sehr überwiegt, dass sie nicht abgesetzt werden können.[3] Eine Grenze setzt § 4 Abs. 5 Satz 1 Nr. 7 EStG bei einem zu großen Missverhältnis zwischen Aufwand und Erfolg, soweit Aufwendungen nach allgemeiner Verkehrsauffassung als unangemessen anzusehen sind.[4]

Gegensatz „private Lebensführung“[Bearbeiten | Quelltext bearbeiten]

Aufwendungen für die private Lebensführung (z. B. für Ernährung, Kleidung, Hobby und Wohnung) sind grundsätzlich nicht betrieblich veranlasst und daher nicht abziehbar – § 12 Nr. 1 EStG.

„Gemischt“ veranlasste Kosten[Bearbeiten | Quelltext bearbeiten]

Eine Sonderstellung nehmen Kosten ein, die sowohl den privaten als auch den einkommensrelevanten Bereich des Steuerpflichtigen berühren. Diese Kosten werden als gemischte Aufwendungen bezeichnet. § 12 Nr. 1 Satz 2 EStG normiert hierzu ein allgemeines Aufteilungs- und Abzugsverbot, selbst wenn Aufwendungen für die private Lebensführung zur Förderung des Berufs oder der Tätigkeit des Steuerpflichtigen erfolgten. Eine Ausnahme hiervon ließ die Rechtsprechung dann zu, wenn die private Mitveranlassung nicht mehr als 10 % betrug.[5]

Mit Beschluss des Großen Senats des Bundesfinanzhofs vom 21. September 2009[6] sah das Gericht in diesem pauschalen Verbot einen Verstoß gegen das Nettoprinzip und änderte seine Rechtsprechung dahingehend, dass gemischt veranlasste Aufwendungen in einen als Werbungskosten oder Betriebsausgabe abziehbaren und einen nach § 12 Nr. 1 EStG nicht abziehbaren Teil aufgeteilt werden können. Zwar erging der Beschluss zur Aufteilung einer Dienstreise, allerdings sei der Beschluss als Grundsatzentscheidung mit Auswirkungen auch auf die Beurteilung anderer gemischt veranlasster Aufwendungen zu verstehen.[7] Mit Schreiben vom 6. Juli 2010 schloss sich die Finanzverwaltung der Rechtsprechung grundsätzlich an und stellte einheitliche Kriterien zu möglichen Aufteilungsmaßstäben auf.[8]

Vorweggenommene und nachträgliche Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

Einen Sonderfall stellen Aufwendungen dar, die vor Betriebseröffnung bzw. nach Betriebsbeendigung anfallen. Damit diese Aufwendungen als Betriebsausgaben abziehbar sind, müssen sie in wirtschaftlichem Zusammenhang mit der betrieblichen Tätigkeit stehen.

Vorweggenommene Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

Vorweggenommene Betriebsausgaben sind Aufwendungen, die vor der eigentlichen Betriebseröffnung anfallen, sofern sie in wirtschaftlichem Zusammenhang mit der geplanten betrieblichen Tätigkeit stehen. Dafür muss ein hinreichend konkreter Zusammenhang der Ausgaben mit einer der Einkunftsarten gegeben sein.[9] Dass der Steuerpflichtige ernsthaft die Absicht hat, künftig Gewinne zu erzielen (Gewinnerzielungsabsicht), muss anhand objektiver Merkmale glaubhaft gemacht werden. Für den Abzug der Aufwendungen als vorweggenommene Betriebsausgaben gelten die allgemeinen Gewinnermittlungsvorschriften, zum Beispiel die Regelungen zur Abschreibung.

Nachträgliche Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

Aufwendungen, die nach Betriebsbeendigung anfallen, können grundsätzlich nicht mehr als Betriebsausgaben behandelt werden.[10] Von diesem Grundsatz hat die Rechtsprechung verschiedene Ausnahmen entwickelt, z. B. für nachträgliche Schuldzinsen, die aus Veräußerungs- und Verwertungserlösen nicht getilgt werden konnten.[11]

Nicht oder nur beschränkt abzugsfähige Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

Nicht abzugsfähige Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

Unabhängig von der Einkunftsart verbietet § 12 EStG den Abzug folgender Betriebsausgaben:

- Aufwendungen zur privaten Lebensführung und Unterhalt von Familienangehörigen, selbst in beruflichem Zusammenhang – § 12 Nr. 1 EStG, vgl. oben

- Zuwendungen (ohne Rechtspflicht) – § 12 Nr. 2 EStG

- die Steuern vom Einkommen und sonstige Personensteuern sowie die Umsatzsteuer auf unentgeltliche Wertabgaben und die Vorsteuerbeträge auf Aufwendungen, für die das Abzugsverbot der Nummer 1 oder des § 4 Abs. 5 Satz 1 Nr. 1, 3, 4, 7 oder Abs. 7 gilt; das gilt auch für die auf diese Steuern entfallenden Nebenleistungen (§ 12 Nr. 3 EStG)

- Geldstrafen (§ 12 Nr. 4 EStG)

- Aufwendungen des Steuerpflichtigen für seine erstmalige Berufsausbildung und für ein Erststudium, wenn diese nicht im Rahmen eines Dienstverhältnisses stattfinden (§ 12 Nr. 5 EStG; siehe auch Sonderausgaben)

Teilweise abzugsfähige Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

§ 4 Abs. 4a und 5 EStG begrenzt die Abzugsfähigkeit von Betriebsausgaben wie folgt:

- Abzug von betrieblichen Schuldzinsen, soweit sie durch Überentnahmen veranlasst sind (§ 4 Abs. 4a EStG)

- Aufwendungen für Geschenke an Personen, die nicht Arbeitnehmer des Steuerpflichtigen sind; hier gilt eine Freigrenze: sie sind abziehbar, wenn die Anschaffungskosten des Geschenks insgesamt 50 EUR je Empfänger nicht übersteigen (§ 4 Abs. 5 Nr. 1 EStG); liegen die Kosten darüber, ist gar kein Abzug möglich

- Aufwendungen für die Bewirtung von Personen aus geschäftlichem Anlass sind zu 70 % abzugsfähig – wenn sie nach der allgemeinen Verkehrsauffassung insgesamt als angemessen anzusehen sind (§ 4 Abs. 5 Nr. 2 EStG)

- Aufwendungen für Gästehäuser am Ort des Betriebs sind immer abzugsfähig. Liegen die Gästehäuser nicht am Ort des Betriebs, so sind die Aufwendungen nur abzugsfähig, soweit sie eigene Arbeitnehmer betreffen (§ 4 Abs. 5 Nr. 3 EStG)

- Aufwendungen für Jagdtourismus, Fischerei und Yachten (Segel-, Motorjachten) sind nur abzugsfähig, soweit sie als eigenständiger Gewerbebetrieb betrieben werden. Ausgeschlossen sind sie damit in anderen Gewerbebetrieben und in Fällen der Liebhaberei (§ 4 Abs. 5 Nr. 4 EStG)

- Mehraufwendungen für Verpflegung bei Geschäftsreisen sind unabhängig von den tatsächlichen Kosten mit den Pauschalen zu bewerten (§ 4 Abs. 5 Nr. 5 EStG)

- bei Abwesenheit, Anreisetag: 12 €

- bei Abwesenheit von 24h: 24 €

- bei Abwesenheit, Abreisetag: 12 €

- Aufwendungen für Fahrten des Steuerpflichtigen zwischen seiner Wohnung und der Betriebsstätte (§ 4 Abs. 5 Nr. 6 EStG; bis 2006: § 4 Abs. 5a EStG)

- Mehraufwendungen für doppelte Haushaltsführung (§ 4 Abs. 5 Nr. 6a EStG)

- Aufwendungen für ein häusliches Arbeitszimmer (§ 4 Abs. 5 Nr. 6b EStG)

- andere, nicht die Lebensführung betreffende und damit grundsätzlich als Betriebsausgaben zu qualifizierende Ausgaben sind nur abzugsfähig, soweit sie angemessen sind. Sie sind damit nicht abzugsfähig, „soweit sie nach allgemeiner Verkehrsauffassung als unangemessen anzusehen sind“. Bei der Prüfung der Angemessenheit sind alle Umstände des Einzelfalls zu berücksichtigen und insbesondere ist zu prüfen, inwieweit die Aufwendungen zweckmäßig, zur Verfolgung des mit der jeweiligen Maßnahme erstrebten Ziels erforderlich und durch wirtschaftlich vernünftige Gründe zu rechtfertigen sind. So kann z. B. die Unterhaltung eines Geschäftsflugzeugs und – in seltenen Fällen – auch der Unterhalt eines besonders aufwendigen Kraftfahrzeugs zu unangemessenen Aufwendungen (z. B. Maybach eines Kneipenbetreibers) führen. Vom Abzug ausgeschlossen sind grundsätzlich auch Aufwendungen für den Besuch von Nachtlokalen, sofern sie nicht zum Beispiel provisionsähnlich sind (§ 4 Abs. 5 Nr. 7 EStG). Sollten Aufwendungen unter § 4 Abs. 5 Nr. 7 EStG fallen, werden die Teile der Kosten als Betriebsausgaben zum Abzug zugelassen, die (deshalb „soweit“) angemessen sind.

- Bußgelder, Ordnungs- und Verwarnungsgelder, sofern verhängt von einem deutschen Gericht, einer deutschen Behörde oder einer EU-Behörde (§ 4 Abs. 5 Nr. 8 EStG)

- Hinterziehungszinsen auf betriebliche Steuern (§ 4 Abs. 5 Nr. 8a EStG)

- Bestimmte Ausgleichszahlungen (§§ 14, 17, 18 KStG) an Anteilseigner

- Bestechungs- und Schmiergelder, soweit straf- oder bußgeldbewehrt (§ 4 Abs. 5 Nr. 10 EStG)

Nachweis der Betriebsausgaben[Bearbeiten | Quelltext bearbeiten]

Der Steuerpflichtige muss nachweisen, welche Ausgaben betrieblich veranlasst sind. Lässt sich nicht zweifelsfrei feststellen, dass Betriebsausgaben vorliegen, kann das Finanzamt den steuerlichen Abzug versagen. Das Finanzamt kann vom Steuerpflichtigen auch verlangen, dass er den Gläubiger oder Empfänger von Betriebsausgaben benennt. Kommt der Steuerpflichtige diesem Verlangen nicht nach, kann die Berücksichtigung der geltend gemachten Betriebsausgaben abgelehnt werden (§ 160 AO).

Betriebsausgabenpauschalen[Bearbeiten | Quelltext bearbeiten]

Nur einzelnen Berufsgruppen wird eine Betriebsausgabenpauschale zugestanden. Die entsprechenden Regelungen dazu finden sich nicht im Einkommensteuergesetz, sondern in den ESt-Hinweisen (H 143 zu § 18 EStG, ab 2005 H 18.2).

- Bei hauptberuflicher selbständiger schriftstellerischer oder journalistischer Tätigkeit können 30 % der Einnahmen pauschal ohne Beleg als Betriebsausgaben abgesetzt werden, maximal 2.455 €.

- Bei wissenschaftlicher, künstlerischer oder schriftstellerischer Nebentätigkeit, auch Vortrags- oder nebenberufliche Lehr- und Prüfungstätigkeit, können maximal 25 % der Einnahmen pauschal abgesetzt werden, maximal 614 €, und das auch nur, soweit keine Tätigkeit im Sinne des § 3 Nr. 26 EStG vorliegt.

- Tagespflegepersonen (Tagesmütter) können für jedes Kind, für das eine wöchentliche Betreuungszeit von mindestens 40 Stunden vereinbart ist, pro Monat 300 € als Betriebskosten abziehen. Bei geringerer vereinbarter wöchentlicher Betreuungszeit kann nur der entsprechende Anteil von 300 € abgezogen werden, d. h. 300 € × Wochenstunden/40.[12]

Siehe auch[Bearbeiten | Quelltext bearbeiten]

- Eigenbeleg

- Betriebliche Sozialleistungen

- Betriebsausflug#Steuerliche Behandlung

- Geschenke an Geschäftsfreunde und Arbeitnehmer

Literatur[Bearbeiten | Quelltext bearbeiten]

- Elmar Goldstein: Betriebsausgaben von A-Z. 1. Auflage. Haufe-Lexware, 2010, ISBN 978-3-448-09611-8

Einzelnachweise[Bearbeiten | Quelltext bearbeiten]

- ↑ Diese Formel durchzieht die Rechtsprechung des Bundesfinanzhofs, s. Beschluss vom 4. Juli 1990 (C. II. 2. m. w. N.) sowie zuletzt Beschluss vom 21. September 2009 und Urteil vom 16. März 2010.

- ↑ U. a. verweist hierzu zuletzt das Finanzgericht Münster (5. Mai 2010, Rdz. 68) auf das BFH-Urteil vom 4. März 1986 (VIII R 188/84).

- ↑ BFH-Urteil vom 4. März 1986 (VIII R 188/84), II.1.

- ↑ „Sponsoringerlass“ des Bundesfinanzministeriums i. d. F. v. 28. Februar 1998, vgl. Sponsoring: Berücksichtigung als Betriebsausgaben.

- ↑ BFH-Urteil vom 19. Februar 2004, Az. VI-R-135/01, BStBl. II 2004, S. 958 (zu privater Mitbenutzung eines Computers).

- ↑ BFH-Beschluss vom 21. September 2009, Az. GrS 1/06, BStBl. II 2010, 672.

- ↑ BFH-Pressemitteilung 1/2010 vom 13. Januar 2010 (online).

- ↑ BMF-Schreiben vom 6. Juli 2010 (koordinierter Ländererlass), BStBl. I 2010 S. 614.

- ↑ BFH-Urteil vom 3. November 1961, Az. VI 196/60 U, BStBl. 1962 III S. 123.

- ↑ Heinicke in Ludwig Schmidt: EStG, 29. Aufl., Verlag C.H.Beck, München 2010, § 4 Rz. 486 m.w.N.

- ↑ BFH-Urteil vom 11. Dezember 1980, BStBl 1981 II S. 460.

- ↑ BMF-Schreiben vom 11. Mai 2009 IV C 6 (BStBl 2009 I S. 642)